“Super Quarta” para os mercados: o que esperar das reuniões do Fomc e do Copom?

Se os últimos dias já foram movimentados para o mercado, principalmente em meio à crise da gigante imobiliária na China Evergrande, os olhos dos investidores ficarão voltados para as reuniões do Comitê de Política Monetária (Copom) do Banco Central e do Federal Open Market Committee (Fomc) na próxima quarta-feira (22). As decisões de política – monetária e de compra de ativos – serão divulgadas durante a tarde e no começo da noite.

Às 15h (horário de Brasília) de quarta, o Federal Open Market Committee (Fomc), dos EUA, divulgará seu comunicado com a decisão. A expectativa é de manutenção dos juros em 0% a 0,25%, mas com as atenções se voltando para as sinalizações sobre o ritmo de redução do programa de compra de ativos pela autoridade monetária, que está atualmente na ordem de US$ 120 bilhões por mês.

Na avaliação do Bradesco, o Fed deve manter sua visão de inflação temporária e que a recuperação econômica não está completa, o que sustenta a expectativa de retirada gradual dos estímulos, que deve começar no final deste ano.

A inflação ao consumidor americana veio abaixo do previsto e fortaleceu a visão de que a política seguiria acomodatícia por mais tempo. Na última quinta, porém, as vendas no varejo vieram fortes, recolocando na mesa a hipótese de um aperto mais iminente.

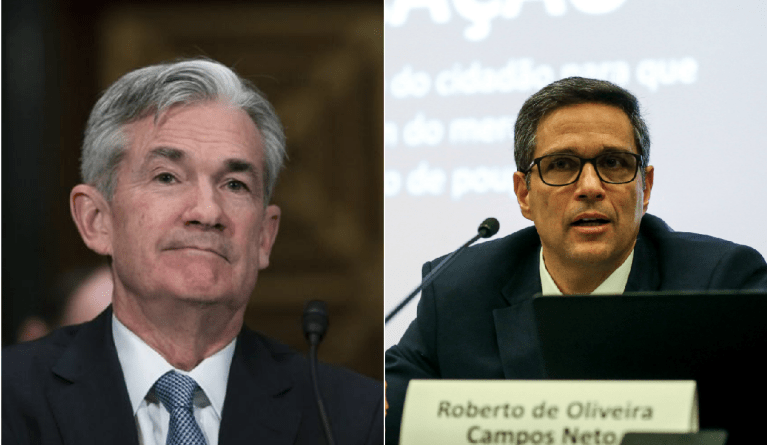

Na sequência do comunicado do Fed, às 15h30, Jerome Powell, presidente da autoridade monetária, falará, o que será observado de forma atenta pelos investidores, já que ele também poderá dar mais sinais em suas declarações sobre o ritmo de redução de estímulos.

Ainda em destaque, está o gráfico divulgado trimestralmente chamado “dot plot”, que mostrará as projeções dos formuladores de política monetária, de forma anônima, para o crescimento econômico, o emprego e a inflação, bem como o cronograma de aumentos de juros.

O documento mostrará se a maioria das autoridades está aderindo às opiniões expressas recentemente de que a variante Delta do coronavírus, que afetou a atividade econômica, terá um efeito de curta duração na recuperação americana, apesar da atual turbulência e incerteza que está causando. O gráfico de pontos desta semana também incluirá as previsões para 2024 pela primeira vez.

Copom: alta dos juros em meio ao aumento de preços

Já após o fechamento do mercado, a partir das 18h30, será divulgada a decisão de juros do Comitê de Política Monetária (Copom) do Banco Central do Brasil, que deverá manter o passo e subir a Selic para 6,25%, em 1 ponto percentual, conforme aponta mediana das estimativas de analistas consultados pela Refinitiv.

A aposta de uma alta nessa magnitude ganhou força após declarações recentes de Roberto Campos Neto, presidente do Banco Central, ao afirmar que a Selic será levada onde necessário, mas que o BC não levará em conta “dados de alta frequência” e que o Copom vai manter “o plano de voo”.

Contudo, 8 dos 35 economistas consultados pela Refinitiv ainda projetam uma alta de 1,25 ponto percentual para a taxa básica de juros.

Cabe destacar que, antes da fala do presidente do BC, havia prognósticos de alta de até 1,5 ponto percentual na reunião desta quarta, com esse aperto monetário mais forte sendo cogitado após os dados mais recentes da inflação mostrarem um IPCA acumulado de 9,68% em 12 meses até agosto.

Assim, em meio à escalada de preços no país no curto prazo, a expectativa é de que, no comunicado que acompanha a decisão de política monetária, os dados de inflação sejam enfatizados, conforme ressalta João Leal, economista da Rio Bravo Investimentos.

“Esperamos que o comitê destaque os principais riscos inflacionários colocando mais peso na elevação das expectativas de inflação de 2022 após as surpresas inflacionárias recentes. Em resumo, esperamos um comunicado mais hawkish [com um tom mais duro, de aperto da política monetária], preocupado com a inflação e indicando, pelo menos, mais uma alta de 100 bps para a reunião de outubro.”

Rafael Cardoso, economista-chefe da Daycoval Asset, lembra que essa será a quinta elevação consecutiva da Selic, mostrando uma mudança de estratégia do BC no sentido de conter a inflação sem comprometer a recuperação econômica do país e que em 2022 deve trazer mais ações em busca da desinflação.

“Existe a probabilidade do BC dar novos indícios dos próximos passos, uma vez que crescem as discussões em torno do alongamento do atingimento da meta de inflação. Isto é, existe a percepção de que o BC opte por uma desinflação gradual em 2022, visando atingir a meta somente em 2023, tendo em vista o custo para a economia, em especial para a atividade econômica, caso opte por levar a inflação à meta já no próximo ano”.

Para o economista, esses movimentos não destoam daquilo que o BC já vem projetando. “O BC já tinha alertado para a revisão significativa no curto prazo em função dos problemas derivados das condições climáticas piores. Também havia mencionado a surpresa negativa com a inflação de serviços subjacente e a dificuldade no arrefecimento dos industriais. Vimos que não houve alteração nesse sentido. Tudo isso continua ocorrendo. Portanto, deve manter o mesmo panorama, inclusive de composição da inflação desfavorável. As diversas medidas de inflação subjacente apresentam-se acima do intervalo compatível com o cumprimento da meta para a inflação. Os núcleos continuam pressionados e acima do intervalo compatível com a meta. Logo, deve manter este ponto”, completou.

Além da reunião desta semana, o Copom ainda terá mais dois encontros neste ano – em outubro e dezembro. Com a manutenção do ritmo atual, Everton Gonçalves, superintendente da Assessoria Econômica da Associação Brasileira de Bancos (ABBC), acredita que o BC continuará aumentando os juros no começo de 2022, até que a Selic chegue a 8,5% ao ano.

Gonçalves – que mudou sua projeção de alta de 1,25 ponto para alta de 1 ponto após a fala do presidente do BC – diz que, para ser mais agressivo agora e trazer a inflação para o centro da meta de 3,5% no próximo ano, o BC teria de sacrificar mais o crescimento da economia em 2022. “Fazer política monetária não é fácil, tem muita sintonia fina, sobretudo em um ambiente com tantos riscos e incertezas”, destacou ao Broadcast.

O economista-chefe do Banco Original, Marco Caruso, destacou que, mesmo que a Selic chegue a 8% ao final do ano, o patamar já não é mais suficiente para garantir a inflação no centro da meta em 2022. “Acredito que o Copom vai, sim, acomodar alguma inflação acima do centro da meta, até porque elevar demais a Selic agora pode a fazer a inflação escorregar para baixo da meta em 2023”, diz.

A previsão do Daycoval para a Selic no final do ano é de 8,25%. Já para 2022 é de 9%. O cenário melhora em 2023, com previsão de 6,5%.

FONTE:INFOMONEY (Por Lara Rizério)