Banco do Brasil (BBAS3) lucra R$ 5,1 bi no 3º trimestre, alta de 47% e acima das expectativas

O Banco do Brasil (BBAS3) registrou lucro líquido ajustado de R$ 5,139 bilhões no terceiro trimes tre deste ano, número 2% maior que o reportado no segundo trimestre e 47,6% superior ao do mesmo período do ano passado.

Em comparação às projeções da Refinitiv para o lucro do Banco do Brasil, que era de R$ 4,496 bilhões, o resultado veio 14,3% acima das expectativas.

“Esse bom desempenho é explicado por menores despesas com provisões de crédito, maiores receitas, com crescimento da margem financeira bruta e das rendas com prestação de serviços, e sólido controle das despesas administrativas.”

Já o lucro líquido contábil, após itens extraordinários, somou R$ 4,609 bilhões, alta de 49,4% na comparação anual, mas recuo de 16,6% frente segundo trimestre.

O retorno sobre o patrimônio líquido (ROE, na sigla em inglês) em termos ajustados foi de 14,3%, estável em relação ao segundo trimestre de 2021 e ante dado de 10,4% no terceiro trimestre de 2020.

O Índice de Basileia atingiu 19,34%, sendo 13,17% de capital principal.

Enquanto isso, a margem financeira bruta somou R$ 14,683 bilhões, um incremento de 11,9% na comparação anual e alta de 9% frente 2º trimestre. A líquida, por sua vez, atingiu R$ 11,759 bilhões, alta de 38,2% em um ano e de 2,1% no trimestre.

Já a provisão para créditos de liquidação duvidosa (PCLD) ampliada foi de R$ 3,924 bilhões, cifra 28,8% inferior ao 3º trimestre do ano passado, mas 36,7% acima na comparação com o 2º trimestre deste ano.

“Esse bom desempenho é explicado por menores despesas com provisões de crédito, maiores receitas, com crescimento da margem financeira bruta e das rendas com prestação de serviços, e sólido controle das despesas administrativas.”

Já o lucro líquido contábil, após itens extraordinários, somou R$ 4,609 bilhões, alta de 49,4% na comparação anual, mas recuo de 16,6% frente segundo trimestre.

O retorno sobre o patrimônio líquido (ROE, na sigla em inglês) em termos ajustados foi de 14,3%, estável em relação ao segundo trimestre de 2021 e ante dado de 10,4% no terceiro trimestre de 2020.

O Índice de Basileia atingiu 19,34%, sendo 13,17% de capital principal.

Enquanto isso, a margem financeira bruta somou R$ 14,683 bilhões, um incremento de 11,9% na comparação anual e alta de 9% frente 2º trimestre. A líquida, por sua vez, atingiu R$ 11,759 bilhões, alta de 38,2% em um ano e de 2,1% no trimestre.

Já a provisão para créditos de liquidação duvidosa (PCLD) ampliada foi de R$ 3,924 bilhões, cifra 28,8% inferior ao 3º trimestre do ano passado, mas 36,7% acima na comparação com o 2º trimestre deste ano.

Receitas e despesas do BB

As receitas de prestação de serviços totalizaram R$ 7,438 bilhões no trimestre, crescimento de 2,2% em relação ao 3º trimestre de 2020 e avanço de 3,2% na comparação com 2º trimestre.

O crescimento em relação ao trimestre anterior foi influenciado, principalmente, pelo desempenho positivo anual nas linhas de Seguros, Previdência e Capitalização (+6%), de Consórcios (+11,7%) e de Administração de Fundos (+9,9%).

Segundo o banco, as despesas administrativas totalizaram R$ 7,9 bilhões no terceiro trimestre, acréscimo de 0,7% em relação ao trimestre anterior, influenciadas principalmente pelo aumento das despesas de pessoal, devido ao reajuste salarial de 10,97% a partir de setembro de 2021.

Na comparação em nove meses, as despesas ficaram estáveis (+0,2%), mantendo-se dentro do intervalo das projeções corporativas 2021.

O índice de eficiência acumulado em 12 meses atingiu 35,9% no trimestre, reflexo do controle de custos e aumento das receitas no período.

Carteira de crédito

Segundo o BB, a Carteira de crédito ampliada alcançou R$ 814,2 bilhões em setembro de 2021, uma evolução de 6,2% na comparação com junho de 2021 e de 11,4% comparado ao mesmo período do ano anterior.

Entre os itens, a carteira apresentou crescimento em todos os segmentos, com destaque para as operações com o Agronegócio (18,5%), MPME (24,6%) e Pessoas Físicas (14,2%).

A carteira Pessoa Física ampliada cresceu 5,7% em relação a junho de 2021 e 14,2% na comparação anual, com destaque para a performance positiva nas linhas de Crédito Consignado (+16,4%), alcançando R$ 104,6 bilhões, Empréstimo Pessoal (+40,1%) e Cartão de Crédito (+41,3%) na comparação anual.

Na Pessoa Jurídica houve crescimento de 4,3%. Entre os destaques está a carteira MPME (+10,0%), influenciada pelos desembolsos de R$ 8,1 bilhões nas linhas do Pronampe.

Já a carteira de grandes empresas foi impactada por liquidações e o direcionamento para alternativas no mercado de capitais, com crescimento nas operações com empresas com faturamento entre R$ 200 milhões e R$ 800 milhões, contribuindo positivamente para o mix da carteira.

Em termos de qualidade da carteira, o índice de inadimplência acima de 90 dias da carteira total ficou em 1,82%, inferior ao patamar do SFN, com índice de cobertura de 323,3%.

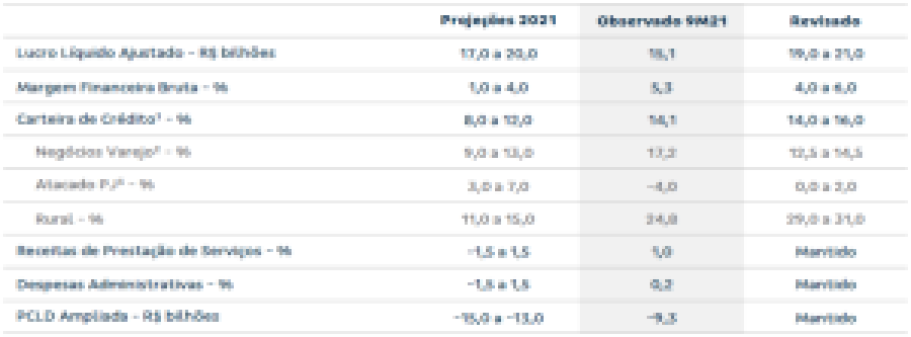

Novas projeções do BB

FONTE : INFOMONEY (POR Por Rodrigo Petry)